По последни данни на БНБ от края на януари, има чувствителен ръст при потребителските и жилищни кредити. Буквално гоним рекордни нива още от края на миналата година. Забогатяхме повече или по-скоро ниските лихвени проценти ни карат да теглим повече?

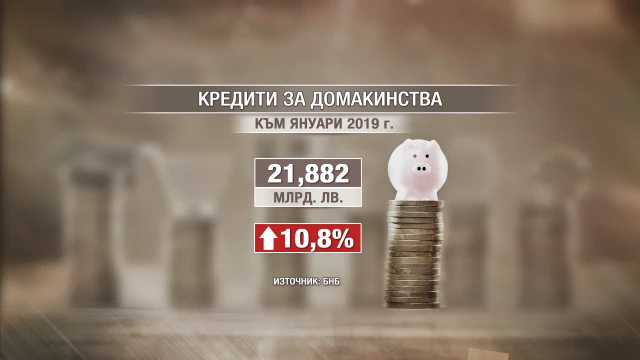

Кредитите за домакинства към януари т.г. са за 21,882 млрд. лева, като ръстът е почти 11%.

17,6% е ръстът при потребителските кредити на годишна база към януари 2019 г. Изтеглили сме 9,142 млрд. лева под формата на потребителски кредити.

При жилищните кредити, които са за 10,565 млрд. лева, ръстът е 11,1 на сто.

„Това увеличение е от 1 милиард допълнително жилищни кредити за 1 година. Важно е също, че лихвата по ипотечните кредити е спаднала за последните 4 години от 6,7% на 3,3%. На практика това са двойно по-ниски лихви за 4 години”, каза икономистът Лъчезар Богданов в рубриката „Чети етикета” по bTV.

По негови изчисления само за 4 години при кредит от 75 000 евро за 25 години вноската е с 300 лв. по-ниска на месец.

Едновременно спадът на лихвите и по-високата заетост и по-високите доходи на все по-голям кръг хора правят все по-привлекателно и по-възможно тегленето, особено на жилищни кредити.

Тези кредити не са функция само от повишеното благосъстояние, а и от някои не толкова положителни тенденции в нашата икономика, смята обаче Любослав Костов от Института за социални и синдикални изследвания към КНСБ. Той изтъкна повишаването на цените на газа и електроенергията, от там и на хляба, който по думите му е поскъпнал с 12% за 1 година. Теглим пари, защото не можем да посрещнем основни битови нужди, категоричен е Костов.

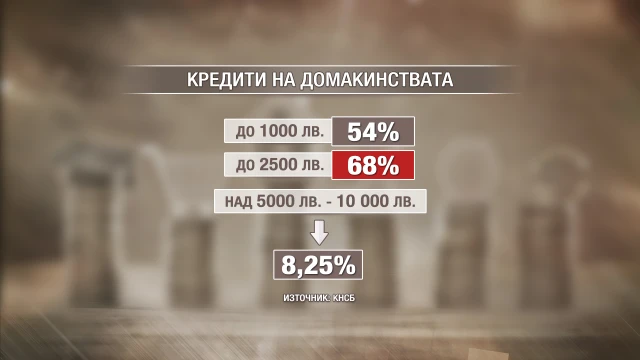

2/3 от общия брой на всички кредити в страната са до 2500 лв. Теглейки толкова ниски суми, означава, че хората имат неотложни нужди, които трябва да посрещнат бързо, допълни той.

Според него доходите нарастват изключително нехомогенно.

Лъчезар Богданов обаче изтъкна, че всеки тегли суми с различни мотиви. Той цитира данни, според които заемите, отишли за нови или втора употреба автомобили, са близо 270 милиона повече, отколкото за 2017 г. „Това очевидно не са пари за хляб и ток. Виждаме сериозен ръст и в продажбите на мебели и битова техника”, отбеляза Богданов.

Според Любослав Костов над 70% от цялата стойност на тези над 20 млрд. лева е концентрирана в едва 7,5% от общия брой кредити. Това означава, че много хора теглят малко пари и малка част от хората теглят много пари, обобщи той.

София е много различна от провинцията. В едва 8 области от 28 в страната средната заплата е 1000 лв., подчерта Костов.

Според Богданов макрорискът от тази картина е, че все по-голяма част от българската икономика започва да поглежда към вътрешното търсене, към разширеното потребление, включително строителство. „Все повече се инвестира в такъв тип бизнеси – търговия с такива стоки, мебели, ремонтни дейности, строителни материали, тоест има риск икономиката, по подобие на това, което се случи през 2006-2008 г., да се пренастрои и да си представи, че този ръст на кредитите ще продължава вечно”, подчерта икономистът.

По думите Костов е нужно ускорено нарастване на доходите, защото 10% са недостатъчни.

Богданов е на мнение, че в следващите месеци лихвените проценти по-скоро няма да се вдигат, но при всички случаи политиката на нулевите лихви не може да е устойчива 10 години.

Костов пък изтъкна, че лихвените проценти по спестяванията са нулеви, а по думите му печалбата на банките нараства.

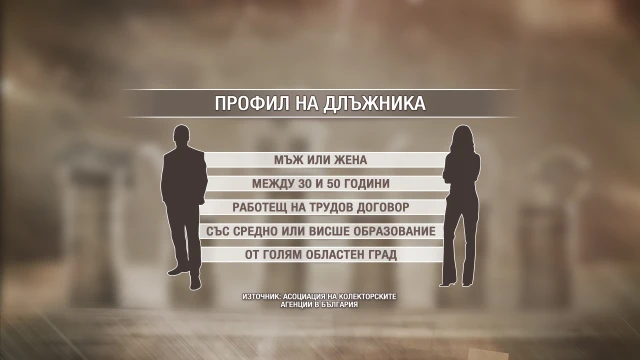

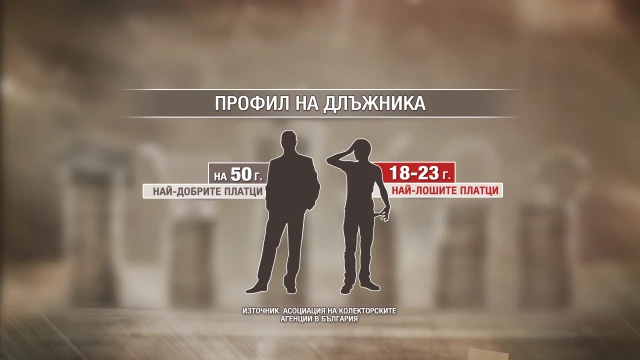

Голям процент от компаниите и институциите, които търсят колекторските агенции за събиране на техните задължения, остават банките, каза Лилия Димитрова от Асоциацията на колекторските агенции в България.

По думите ѝ през последната година има съвсем малка промяна спрямо 2017 г. На второ място са небанковите финансови институции, микрoкредитиращите компании или фирмите за бързи кредити.

Всяка институция има собствена политика за събиране на просрочени задължения, но в общия случай до 30-ия ден от забавянето на плащането, длъжникът получава или обаждане, или есемес, без обаче да има заплахи.

„Ако започнем със заплахите от самото начало, вероятността да се изплати задължението намалява, така че е във всеобщ интерес да се запазят нормални комуникационни отношения”, каза Димитрова.

А как се справят хората, теглили жилищни кредити?

В Ямбол от една година Румяна Попова изплаща ипотечен кредит и следи стриктно разходите си. Научила се е да планира семейния бюджет според вноските по кредита.

„От много неща се лишихме, преди повече ходехме по екскурзии, а сега - не, защото първо е кредитът”, признава тя.

Вноските са 890 лева на месец. Въпреки че ипотечният кредит е с фиксирана лихва за 10 години, Румяна се притеснява дали няма да се променят условията на банките. „Проблемът е да не стане над 1000 лева, защото много трудно се изкарват 1000 лева”, подчертава Румяна.

С парите от кредита купили нов дом, който за нея е сбъдната мечта. Затова лишенията си струват, твърди жената. „Наистина си правя сметка дали мога да си позволя този месец да си купя някоя дреха или да отида на ресторант”, посочва тя.

Ако се наложи да закъснее с вноските, се допитва до кредитния си консултант.