Административният съд в София постанови да се спре незабавното изпълнение на сделката за 167 кули на „Булсатком“ от собственика на „Виваком“, каквото бе решението на Комисията за защита на конкуренцията.

Защо тази новина засяга всеки един потребител, всеки един българин? Защото е част от опит на най-големия разпространител на телевизия в България да придобие втория най-голям играч на пазара и с 60% пазарен дял да придобие господстващо положение?

Защо това е важно - разказваме сега.

Комисията за защита на конкуренцията образува производство по планирана сделка, в която "Юнайтед Груп България", дружество на собственика на най-големия доставчик на телевизия "Виваком", купува втория най-голям телевизионен разпространител "Булсатком" и така пазарният им дял достига 60%.

Йеттел и А1 са възразили пред Антимонополната комисия. Те вярват, че сделката ще осигури на една компания господстваща позиция на пазара на разпространение на телевизионно съдържание.

„Така те получават доминираща позиция 11:41 с около 60% от телевизионния пазар. А в сателитната телевизия ще държат 90% от пазара“, обясни Христина Бурдашева, старши директор "Правна и регулаторна политика" на А1.

„Сделката обединява първите двама най-големи доставчици в България на платена телевизия. Обичайно антимонополните органи в ЕС и самата ЕК не допускат подобна концентрация, при която пазарния дял достига 60%“, посочи Алина Илиева, директор на дирекция "Правни отношения" в "Йеттел България".

От комисията за регулиране на съобщенията потвърдиха, че пазарните дялове на "Виваком" и "Булсатком" при разпространението на телевизия у нас действително са 60%.

Задължението на регулаторите е да не допускат един играч да получи господстваща или монополна роля на пазара и така да убие този пазар, като лиши потребителите от избор. Двата големи телекомуникационни конкурента на „Виваком“ се опасяват, че именно това е на път да се случи в България, чрез поредица от сделки за "Булсатком", които започват преди една година.

Хронологията

През септември 2022 г. става ясно, че бизнесменът Спас Русев, който до преди месец е част от надзорния съвет на конкурентния "Виваком", е купил "Булсатком", като коментираната цена е от порядъка на „120-130 млн. евро“.

Два месеца по-късно разследване на в-к „Капитал“ показва, че United Group, крайният собственик на "Виваком", е финансирало Спас Русев със 127 млн. евро. Същата сума, която той е платил за „Булсатком“.

„Йеттел“ и А1 сезират КЗК за необявено цялостно придобиване на Булсатком. КЗК се самосезира и образува проверка.

През януари тази година, собственикът на "Виваком" уведомява КЗК, че иска да придобие само техническата инфраструктура на "Булсатком". „Йеттел“ и А1 сигнализират Европейската комисия за придобиване на „Булсатком“ без предварителното одобрение от антимонополния регулатор.

През ноември тази година, друго дружество на собственика на „Виваком“ - "Юнайтед груп България", уведомява регулатора за намерението си да придобие цялото дружество "Булсатком".

„В деня на публикуване на уведомлението, на интернет страницата на „Булсатком“ е публикувана позиция относно нелоялна конкуренция от страна на „Виваком“, в която се споменава за сигнали от клиенти за получени предложения от представители на „Виваком“ за прехвърляне към техни услуги.

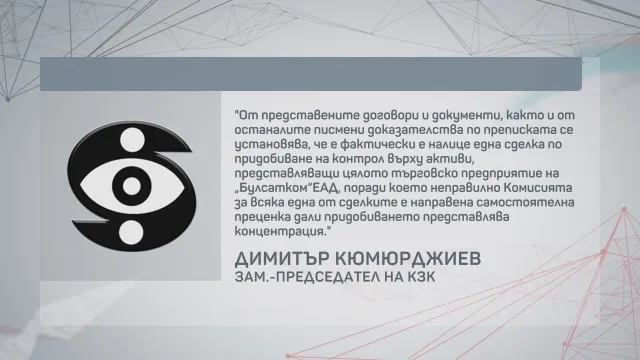

Две седмици по-късно КЗК се произнася по първото уведомление и допуска придобиването на техническа инфраструктура на „Булсатком“, с особено мнение на зам.-председателя на КЗК, което гласи:

„Фактически е налице една сделка по придобиване на контрол върху активи, представляващи цялото търговско предприятие на "Булсатком" ЕАД, поради което неправилно комисията за всяка една от сделките е направена самостоятелна преценка дали придобиването представлява концентрация“.

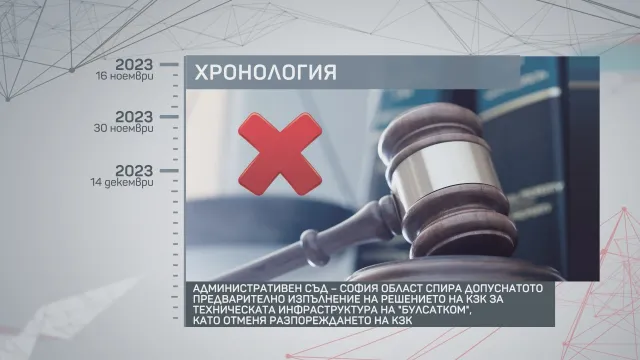

На 14 декември, след жалби на А1 и „Йеттел“, Административен съд София област спира допуснатото предварително изпълнение на решението на КЗК за техническата инфраструктура.

КЗК трябва да се произнесе и по второто производството - за придобиването на "Булсатком".

„Това, което най-много ни притеснява е, че когато ние изразихме нашите притеснения публично е, че те бяха отречени категорично , а само няколко месеца по-късно получихме едно обявление официално и отново публично, че същото това, което отрекоха публично ще се случи и че имат намерението да придобият "Булсатком". И това вече на нас ни доказа, че опасенията ни са били основателни. Апелът ни към регулатора е да разгледа всичките сделки на "Булсатком" заедно, в цялост. Сама така ще се види от самото начало, че сделката е една единствена и е трябвало да бъде пуснато уведомление за концентрация към КЗК, което не беше направено. Само частично и то след като медиите бяха сигнализирани, след като вече се вдигна и много публичен шум“, коментира Христина Бурдашева, старши директор "Правна и регулаторна политика" на А1.

Христо Копаранов е адвокат в сферата на защита на конкуренцията, защита на потребителите, корпоративното и търговското право.

С негова помощ търсим отговор на въпроса дали разделянето на сделките за "Булсатком" пред регулатора е законосъобразно.

„В случая притеснително е, че комисията е излязла с решение, с което казва концентрация за половината няма, а в същото време тя вече е била уведомена официално, за цялата голяма сделка по юридическото прехвърляне. Излизането на това решение - първото, че няма сделка и че тя не подлежи на контрол в контекста на втората нотификация, е странното действие от страна на КЗК. Това в практиката и теорията на конкурентното право се нарича многостепенна сделка. Определени стъпки, които в крайна сметка вече водят до придобиване на контрол. Те трябва да бъдат разглеждани с оглед крайния резултат, който е придобиване на контрол“, подчерта той.

В антимонополното право и поставянето в зависимост на една компания от друга чрез заем може да се счита за концентрация и повод за самосезиране на антимонополните регулатори, разказва ни специалистът по антимонополно право.

„Всяко придобиване на контрол от едно дружество върху друго подлежи на оценка от КЗК. Разполага ли с възможността така да го притисне, че да го накара да направи това, което иска, било то със заем. Когато една сделка се случва, намеса от регулатори има нужда точно тогава, когато сделката има опасност да създаде изкривявания на пазара. Когато говорим за пазарни дялове от 70%. Това е свързано и със свободата на медиите и когато говорим за вертикално интегрирани и включително със създаването на телевизионно съдържание се създава допълнително съмнение, включително и за медийната свобода и за медийния плурализъм. В крайна сметка, ако има един оператор, ако има практически един оператор, могат много лесно да филтрират телевизиите, които стигат реално до потребителите, включително могат да ги подредят назад в списъка с програми, защото на пръв поглед това може да не е от голямо значение, но то е от огромно значение“, обясни адв. Копаранов.

„Оправданията на „Виваком“, че така спасяват основния си конкурент „Булсатком“ от тежкото му финансово състояние не могат да скрият фактите – за нас е очевидно, че става въпрос за намерение на „Виваком“ да разшири пазарния си дял“, допълни Алина Илиева, директор на дирекция "Правни отношения" в "Йеттел България".

От "Юнайтед груп", собственик на „Виваком“, подчертаха пред bTV, че сделката все още се разглежда от КЗК:

„Единственото решение за създаване и развитие на конкурентно предлагане в едно цифрово общество е консолидацията на телекомуникационния сектор. Придобиването на Булсатком е пример за такава необходимост. През изминалата година Булсатком премина през много труден период и се изправи пред множество сериозни предизвикателства в настоящата икономическа среда. Това е компания с изоставащи пазарни позиции и бързо намаляваща клиентска база. Икономическите затруднения на Булсатком доведоха до ситуацията, при която за дълъг период от време в компанията не са правени инвестиции. И разбира се, подобна ситуация се отразява най-вече на клиентите.

Що се отнася до ценообразуването, платената телевизия е конкурентен пазар, където Vivacom, A1 и други, включително Yettel, който наскоро стана активен играч на този пазар, се конкурират ожесточено по отношение на цени и ще продължат да го правят. Разбира се, всички знаем, че в България има висока инфлация, така че цените се нуждаят от актуализиране. Това е процес, характерен за целия телекомуникационен сектор, не само за Булсатком и Виваком и се реализира в съответствие с приложимото законодателство за защита на потребителите.

Заместник-председателят изразява особено мнение въз основа на озадачаващи и правно некоректни аргументи, вдъхновени от жалбите, подадени от Yettel и А1. Тези аргументи включват смесване на сделката с други взаимоотношения между страните. Изразявайки уважението си, оставаме на позицията, че особеното мнение не е прецизно и че КЗК е приложила коректно българското и европейското законодателство“, посочват от „Юнайтед груп“. Цялата позиция ще откриете в по-надолу.

Комисията за регулиране на съобщение се ангажира да направи анализ на пазара:

„КРС ще извърши анализ на съответния пазар независимо от производството пред КЗК. Установяването на потенциални възможности за прилагане на антиконкурентни практики за изтласкване на конкурентите от пазара ограничават и избора на крайните потребители. От своя страна ограничаването на броя на конкурентите намалява конкурентния натиск и се отразява на качеството на предоставяните услуги и нивата на цените им. В случай, че резултатите от анализа покажат липса на ефективна и устойчива конкуренция, КРС ще предприеме съответните мерки, като наложи съответните специфични задължения, предотвратяващи евентуално антиконкурентно поведение“, обясняват от Комисията за регулиране на съобщенията.

Подобни опити за доминация на пазара на телекомуникации са спрени от регулаторите на редица страни в ЕС. Или сделките са одобрени под строги условия.

През 2021 г. регулаторът на Литва забранява сливане на два оператора, като мотивът на държавата е, че ще достигнат 70% пазарен дял.

Регулаторът на ЕК поставя условия на „Водафон“, който постига 40% дял на пазарите Германия, Чехия, Унгария и Румъния за неограничаване на способността на телевизионните оператори да предлагат допълнителни стрийминг услуги. Със строги условия и ограничения са допускани и сделки в Испания и Португалия за дори по-малки пазарни дялове.

На този етап не е ясно как сделката ще бъде приключена и какво ще е решението на КЗК по нотификацията за цялостното придобиване на „Булсатком“. Изпратихме запитване до КЗК, но на този етап нямаме отговор от регулатора.

Публикуваме в цялост позицията на „Юнайтед груп“, по казуса:

„Отговори, предоставени за „120 Минути“ за 17.12.2023

Оценяваме възможността да изложим гледната си точка и очакваме bTV да цитира нашата позиция изцяло, така че аргументите ни да бъдат отразени правилно заедно с тези на нашите конкуренти. Също така бихме искали да отбележим, че придобиването все още се разглежда от КЗК.

Какво е бъдещето на Булсатком, ако придобиването бъде одобрено?

Единственото решение за създаване и развитие на конкурентно предлагане в едно цифрово общество е консолидацията на телекомуникационния сектор. Придобиването на Булсатком е пример за такава необходимост. През изминалата година Булсатком премина през много труден период и се изправи пред множество сериозни предизвикателства в настоящата икономическа среда. Това е компания с изоставащи пазарни позиции и бързо намаляваща клиентска база. Икономическите затруднения на Булсатком доведоха до ситуацията, при която за дълъг период от време в компанията не са правени инвестиции. И разбира се, подобна ситуация се отразява най-вече на клиентите.

Ставайки част от United Group, Булсатком като компания ще се надгради и развие благодарение на ресурсите и опита, с който разполагаме. Тази инвестиция незабавно ще окаже положително въздействие върху качеството на услугите, предоставяни на клиентите на Булсатком. В резултат на това Булсатком ще може да се възстанови финансово и да осигури по-нататъшното си развитие като компанията. Най-облагодетелствани от такава инвестиция ще бъдат клиентите.

Какво ще се случи с потребителите?

Тази сделка ще предостави на потребителите истинска разширена гама от услуги и значително ще подобри качеството на телевизионната услуга, чрез предоставянето на по-голям брой HD канали и достъп до обширно аудио-визуално съдържание, като част от видеотеката на EON. Освен това значително ще се подобри качеството на предоставяната интернет услуга по отношение на скоростите на изтегляне и качване на съдържание.

Нашата основна цел е да предоставим превъзходно продуктово изживяване на нашите клиенти и сме доказали това многократно както като група, така и като компания.

United Group стъпи на българския пазар през 2020 година с придобиването на Vivacom. Оттогава предприе няколко значителни стъпки, които доведоха до трансформиращи иновации на пазара. Сред ключовите постижения са развитието на най-голямата 5G мрежа в страната и въвеждането на първата 10GIGA оптична мрежа; стартирането на първите 5G неограничени планове, които предоставят пълна свобода в общуването на всички мобилни потребители в страната. С пускането на отличаваната с множество награди телевизионна платформа EON ние дадохме възможност за достъп до изцяло нов начин за гледане на телевизия.

Какво ще стане с цените на услугите?

Що се отнася до ценообразуването, платената телевизия е конкурентен пазар, където Vivacom, A1 и други, включително Yettel, който наскоро стана активен играч на този пазар, се конкурират ожесточено по отношение на цени и ще продължат да го правят. Разбира се, всички знаем, че в България има висока инфлация, така че цените се нуждаят от актуализиране. Това е процес, характерен за целия телекомуникационен сектор, не само за Булсатком и Виваком и се реализира в съответствие с приложимото законодателство за защита на потребителите.

Как ще коментирате особеното становище на зам.-председателя на Комисията за защита на конкуренцията, в което той твърди, че "Виваком" е образувала няколко производства пред Комисията с цел сделката да не се счита за една?

С цялото ни уважение, изразяваме несъгласие с особеното мнение на заместник-председателя и сме съгласни с решението, взето от останалите 6 членове на КЗК.

Както знаете, това решение е свързано с предишна сделка, при която Vivacom придоби определени мрежови активи от Булсатком. Vivacom беше на мнение, че тази сделка не подлежи на уведомяване пред КЗК. Въпреки това, Vivacom изпрати нотификация, с която уведоми КЗК за сделката и поиска от комисията да потвърди, че не е необходимо нейното одобрение.

КЗК разгледа много внимателно този въпрос и реши, че сделката не подлежи на уведомяване. Сделката включваше придобиването на малък брой кули от мобилната мрежа и обемът на това придобиване имаше твърде малък обхват, за да бъде необходимо одобрение от страна на комисията. Сделката включваше и придобиването на част от фиксираната инфраструктура на Булсатком на базата на договор за обратен лизинг. Това означава, че Виваком е придобила активите и веднага ги е отдала обратно на Булсатком за дълъг период от време. Има много ясни насоки на ниво ЕС, че такъв тип споразумения не подлежат на докладване. КЗК е последвала тези насоки.

Заместник-председателят изразява особено мнение въз основа на озадачаващи и правно некоректни аргументи, вдъхновени от жалбите, подадени от Yettel и А1. Тези аргументи включват смесване на сделката с други взаимоотношения между страните. Изразявайки уважението си, оставаме на позицията, че особеното мнение не е прецизно и че КЗК е приложила коректно българското и европейското законодателство“.